ファクタリングはオンラインで資金調達のスピードも最短1時間と

早く非常に多くのメリットがあるサービスです。

経済産業省が利用を推奨していることもあり、近年は利用者が

急増している注目の資金調達手段と言われています。

| 会社名 | 審査通過率 | 手数料 | 入金スピード | ユーザー評価 | 必要書類 | 買取対応金額 | 申し込み対象 | 公式サイト |

|---|---|---|---|---|---|---|---|---|

|

通過率良好 |

2%〜 |

最短2時間 |

非常に良い |

口座入出金明細 |

下限上限なし |

法人 |

公式サイト 無料見積こちら |

|

通過率良好 |

1.5%〜 |

最短3時間 |

良い |

口座入出金明細 |

下限上限なし |

法人 |

公式サイト 無料見積こちら |

|

97% |

2%~ |

最短90分 |

非常に良い |

請求書 |

下限上限なし |

法人 |

公式サイト 無料見積こちら |

|

4 |

93% |

1.8%〜 |

最短60分 |

良い |

請求書 |

上限無し |

法人 |

公式サイト 無料見積こちら |

|

5 |

94% |

0.5%〜 |

最短2時間 |

良い |

請求書 |

最大5億円まで |

法人 |

公式サイト 無料見積こちら |

4.7口コミを見る

4.7口コミを見る| 審査通過率 | 手数料 | 入金スピード |

|---|---|---|

| 通過率良好 | 2%〜 | 最短2時間 |

| ユーザー評価 | 必要書類 | 買取対応金額 |

| 非常に良い | 口座入出金明細 請求書or契約書 |

下限上限なし |

4.7口コミを見る

4.7口コミを見る| 審査通過率 | 手数料 | 入金スピード |

|---|---|---|

| 通過率良好 | 2%〜 | 最短2時間 |

| ユーザー評価 | 必要書類 | 買取対応金額 |

| 非常に良い | 口座入出金明細 請求書or契約書 |

下限上限なし |

4.5口コミを見る

4.5口コミを見る| 審査通過率 | 手数料 | 入金スピード |

|---|---|---|

| 通過率良好 | 1.5%〜 | 最短3時間 |

| ユーザー評価 | 必要書類 | 買取対応金額 |

| 良い | 口座入出金明細 請求書or契約書 |

下限上限なし |

4.7口コミを見る

4.7口コミを見る| 審査通過率 | 手数料 | 入金スピード |

|---|---|---|

| 97% | 2%~ | 最短90分 |

| ユーザー評価 | 必要書類 | 買取対応金額 |

| 非常に良い | 請求書 通帳コピー 本人確認書 |

下限上限なし |

| 審査通過率 | 手数料 | 入金スピード |

|---|---|---|

| 93% | 1.8%〜 | 最短60分 |

| ユーザー評価 | 必要書類 | 買取対応金額 |

| 良い | 請求書 通帳コピー |

上限無し |

4.7口コミを見る

4.7口コミを見る| 審査通過率 | 手数料 | 入金スピード |

|---|---|---|

| 94% | 0.5%〜 | 最短2時間 |

| ユーザー評価 | 必要書類 | 買取対応金額 |

| 良い | 請求書 通帳コピー 身分証明書 |

最大5億円まで |

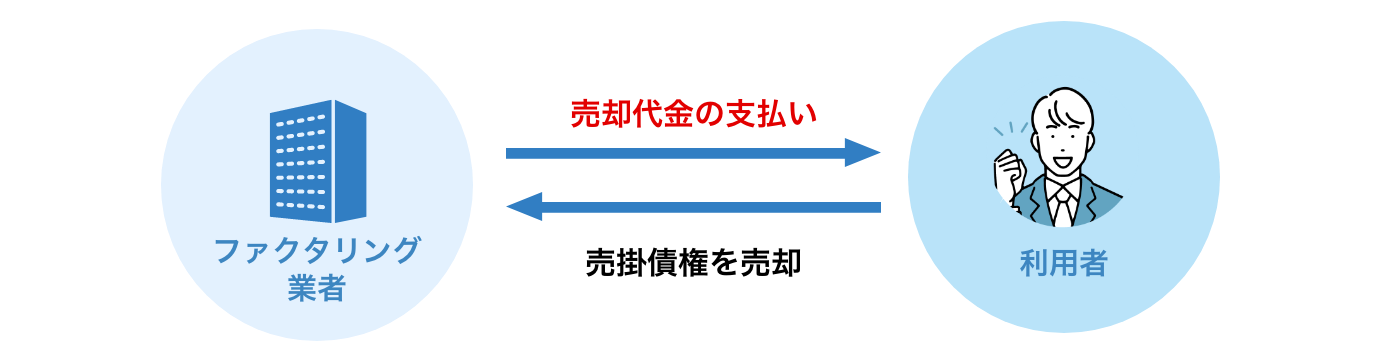

ファクタリングとは、企業が保有する「売掛金(売掛債権)」を、まだ支払われていない期日前に第三者であるファクタリング会社に売却することで、現金化する仕組みです。

つまり、「代金を回収できる権利」を売ることで、入金のタイムラグを解消し、キャッシュを即時に確保できるわけです。銀行からの融資や借入のように“負債”が増えるわけではなく、手元資金を早期に確保できるのが大きなメリット。

特に、月末月初の資金繰りがタイトなとき、売掛金の入金を待たずに運転資金や仕入れ代金、人件費などに充てられるため、経営の安定化に直結します。

銀行融資では、企業の財務状況や返済能力が重視され、赤字や債務超過があれば審査通過が難しくなります。

一方、ファクタリングは売掛先の信用力や売掛債権の回収可能性が判断基準となるため、たとえ自社が赤字でも利用できる可能性があります。

また、融資のように返済義務がないため、バランスシートへの負債計上を避けられ、財務状況をシンプルに保つことが可能です(オフバランス)。

資金繰りと信用の両立を目指す企業にとって、銀行融資だけでなく“新しい選択肢”となり得るのです。

特に中小企業やスタートアップは、売掛金の支払サイトが長かったり、資本金やキャッシュが十分でなかったりという経営事情があります。そんな時、ファクタリングは強力な助けになります。売掛金さえあれば、貸借対照表の状況や赤字といったハードルに左右されず資金を確保できるからです。

さらに、請求書買取サービスなら、法人だけでなく個人事業主でも利用できるケースが増えており、事業規模や業種を問わず資金流動性を改善できる点も魅力です。

スタート直後や成長期にある事業者にとって、ファクタリングは「生命線」と言える資金調達手段になり得ます。

多くの資金調達手段では、自社の業績や信用状況が重視されます。赤字決算や債務超過では、そもそも融資が通らない…ということも少なくありません。

しかし、ファクタリングの場合、審査の焦点は“売掛先の信用力”にあります。つまり、自社の経営内容が厳しくても、売掛債権さえあれば資金化できる可能性があるのです。

これによって、一時的な資金ショックを乗り切るための“最後の砦”としてファクタリングを活用する企業も多く、安定経営への道を開くことができます。

事業運営において、「売上が立っていても入金が遅い」状況はキャッシュフローを圧迫し、経営を不安定にします。ファクタリングを使えば、売掛金の支払い期日前でも現金を手にできるため、キャッシュフローを即改善できます。

特に月末の支払いや仕入れ、人件費など、固定費や変動費の支払いが重なるタイミングには、資金繰りを滑らかに進める“切り札”として機能します。ファクタリングは、資金ショートを防ぎ、安定した経営を支える即効性のある資金調達法なのです。

企業経営の中では、「入金と支払いのタイミングのズレ」で資金繰りが苦しくなることがよくあります。特に、取引先の支払いサイトが長かったり、納品から入金まで時間がかかる業界ではなおさらです。そんなとき、ファクタリングを導入すれば、入金予定を待たずに現金を確保でき、「給料」「仕入れ」「設備投資」などの支払いを滞りなく行えるようになります。

継続的にこうした安定を得られれば、取引先や従業員との信頼関係も守りやすく、結果として企業の成長や信用確保にもつながります。

新規プロジェクトへの投資、機材の購入、スタッフの増員――これらはビジネスを成長させるためには大切ですが、初期費用はまとまった資金が必要です。ファクタリングを使うことで、売掛債権を現金化し、そのまま設備投資や新規事業の資金に回すことが可能です。融資のように返済義務を抱えず、かつスピーディーに資金を調達できるため、タイミングを逃さずチャンスをつかむことができます。こうした使い方は、成長企業や拡大フェーズにある事業者にとって非常に有効です。

運送業界は、ガソリン代の高騰や人件費の増加、車両メンテナンス費用など、日々の運転資金が多く必要になる業種です。しかし、荷主からの支払いサイトが長く、売上が立ってから実際の入金までに1〜2か月以上かかるケースも多いため、資金繰りに課題を抱えやすいのが実情です。そこで近年、多くの運送会社が利用しているのがファクタリングです。

ファクタリングなら、請求書を売却することですぐに現金を調達でき、燃料費・高速代・ドライバー給与といった“即必要な出費”にすぐ充てられます。 銀行融資のような厳しい審査がないため、赤字決算や税金未納があっても利用できるケースが多い点も、運送企業との相性が良いポイントです。

特に、繁忙期前に資金を補強したい会社や、新しい配送ルートの追加、トラックの修理・買い替えなど、突発的な出費が発生しやすい事業者にとって、ファクタリングは“機動力のある資金調達”として高く評価されています。

また、運送業界は取引先が多いため、売掛先が大手企業であれば審査が通りやすく、より有利な条件で資金調達できることもメリット。キャッシュフローを安定させて、より効率的な配送体制を構築したい企業にとって、ファクタリングは欠かせない手段となりつつあります。

建設業界は、業務開始から入金までのサイクルが非常に長く、資金繰りにおける課題がもっとも多い業界の一つと言われます。材料費の先払い、協力会社への外注費、職人の人件費、現場管理費など、着工前から多額の支出が発生するにも関わらず、売掛金の回収は30日~90日後といったケースが一般的です。こうしたギャップを解消するため、多くの建設事業者がファクタリングを積極的に活用しています。

ファクタリングを利用すれば、工事代金の請求書を即現金化できるため、「工期中の運転資金不足」を防ぎ、安定した現場運営が可能になります。また、建設業は公共工事・民間工事を問わず取引先が大手企業であることも多く、売掛債権の信用力が高いため、審査に通りやすく好条件の買取が受けられるケースも少なくありません。

さらに、融資と違って負債が増えないため、資金調達をしながら財務体質を悪化させない点も、長期的に見て大きな利点です。新しい案件の受注拡大、職人の確保、機材の増設など、成長のチャンスを逃さず投資ができるのもファクタリングの魅力です。

特に、工期が重なりやすい繁忙期には資金需要が急増しますが、ファクタリングを活用することで資金ショートのリスクを回避し、継続的に案件を受注しやすくなります。建設業界にとって、ファクタリングは経営を支える心強いパートナーと言えるでしょう。

資金調達と言えば借入や融資をイメージしがちですが、借入は貸借対照表に“負債”として計上され、将来の返済負担につながります。

一方、ファクタリングは売掛債権を譲渡するだけなので、返済義務が発生せず、負債も増えません。つまり、いわゆる「オフバランス」で資金を調達できるわけです。これにより、財務状況を圧迫せずにキャッシュを確保できるため、企業評価や信用力の維持にも好影響を与えます。

売掛金が未回収で終わってしまうと、取引先の倒産などで大きなダメージとなることがあります。ファクタリングを使って売掛債権を譲渡すれば、その「回収リスク」をファクタリング会社に移転できます。

つまり、取引先の信用不安や市場の変動に左右されず、現金化を確実にできる保険のような役割を果たしてくれるのです。特に、決済サイトの長い取引や複数の取引先を相手にしている企業にとっては、大きな安心材料になります。

融資やローンを利用すると、返済状況や借入残高によって信用情報に影響があることがあります。一方、ファクタリングは「債権の売却」であり、借入ではないため、信用情報に影響しにくい点が大きな特徴です。

長期的に見ると、信用を保持しつつ必要な資金を確保できるファクタリングは、特に将来の借入やビジネスパートナーとの取引を見据える企業にとって安心感のある選択と言えるでしょう。

事業運営をしていると、予期せぬ支払いが起こることがあります。仕入れの前払い、設備の故障、税金の支払い、従業員の給与や社会保険料――。そんなときでも、ファクタリングを使えば売掛債権を現金化して、すぐに支払いに充てられます。即日の入金を実現できるサービスも多く、資金のタイミングがずれても焦らず対応できる安心感があります。

「とにかく今すぐ現金が必要」という緊急事態にも、ファクタリングは強力なライフラインになり得ます。

便利なファクタリングですが、利用する際にはいくつか気をつけたい点があります。まず、手数料は会社や取引形態によって大きく異なるため、よく比較することが大切です。

また、安易に繰り返し使うとコストが膨らみ、結果として資金繰りが苦しくなる可能性もあります。

さらに、売掛先の信用力が審査の鍵となるため、取引先の経営状態や信用状況を把握しておくことも重要です。良質なファクタリング会社を選び、適切なタイミングで使うことで、「資金繰り改善+経営安定」の両立が可能になります。

事業資金を調達する方法はファクタリングだけではありません。銀行融資、ビジネスローン、助成金/補助金など、多様な手段があります。ファクタリングは「即時性」と「柔軟性」に優れるため、融資や補助金の審査を待つ間のつなぎ資金や、突発的な支払いに対応する“ショートタームの資金確保手段”として非常に有効です。融資や補助金は返済条件や補助条件がつく一方で、ファクタリングは返済不要かつ信用情報に影響しにくいため、両者を戦略的に組み合わせれば、資金調達と経営安定を両立しやすくなります。